开源策略:周期股进入全面优势区间 估值消化与缩量博弈仍是主线

基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

投资研报

【机构调仓】朱少醒、劳杰男、袁芳等大佬调仓踪迹泄露!4大牛散聚集1股(名单)

【硬核研报】一季度业绩暴增110%,全球市占率6%,超稀缺电子元件龙头走向全球

【超级大单】妖股怒抓4连板!三大顶级游资激战(兼谈“面板双雄”股价为何大分化)

【机构调研】林利军、王亚伟旗下公司出手调研(附剖析A股“气宗”与“剑宗”)

原标题:乐观者的选择 | 开源策略

一凌策略研究

文:开源策略团队

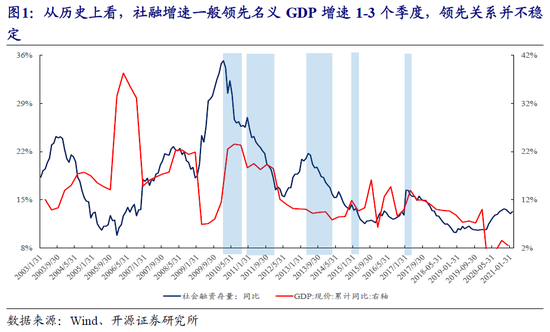

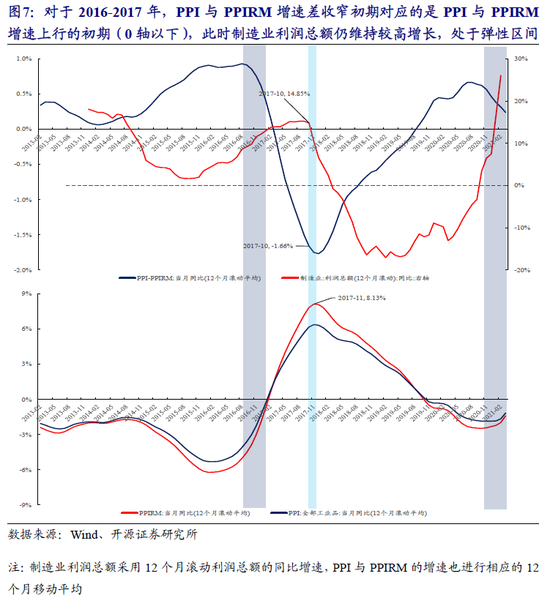

,即使在过去10年以货币信用-基建地产为主导的经济中,这种关系也是在1个季度到1年以上的不稳定存在。在一个经济仍在向上的环境中,抢跑经济下行反而可能会错过收益。对于当下市场担心的上游品种价格上行对于中下游价格挤压导致需求下滑的担忧:我们可以参照2016-2017年,PPI与PPIRM增速差收窄初期对应的是PPI与PPIRM增速上行的初期,此时制造业利润总额仍维持较高的增长,而当PPI与PPIRM增速差回落至-1.66%以下时,制造业利润总额增速才开始回落,且PPI的回落滞后于制造业利润总额增速回落一个月。这背后隐含的是:

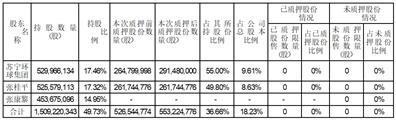

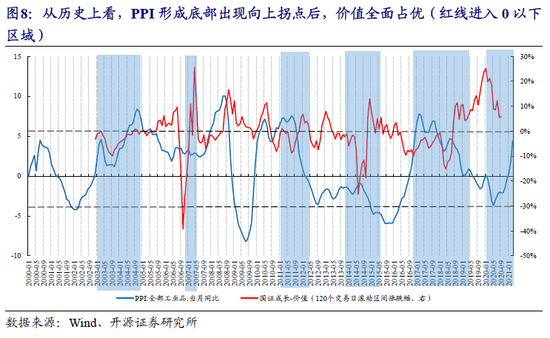

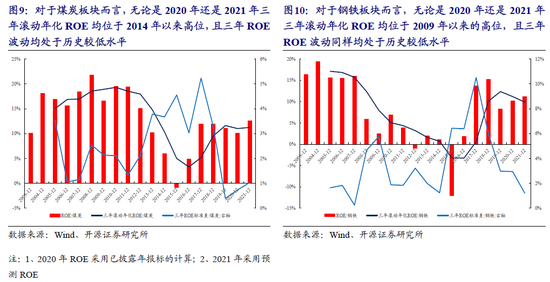

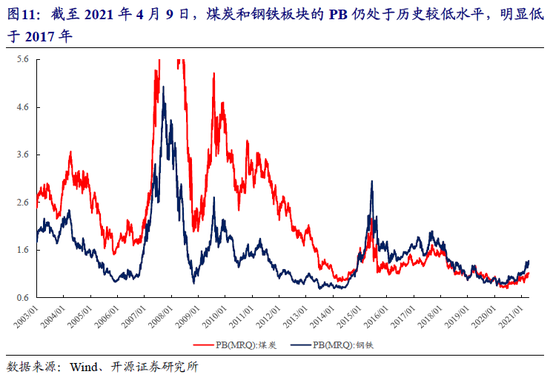

,这意味着,也构成了周期股产能价值上升的重要来源,。而从PB角度来看,煤炭和钢铁板块的PB仍处于历史较低水平,明显低于2017年。:当前以钢铁和煤炭为代表的周期板块在过去1年从低PE走向更低的PE过程中,机构投资者也未在“相对高PE”时买入。上述因素指示投资者可以放心获取盈利的收益:

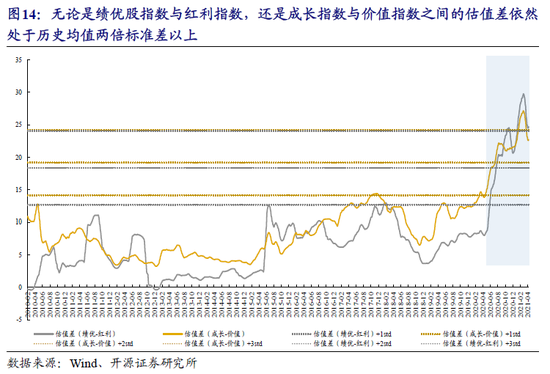

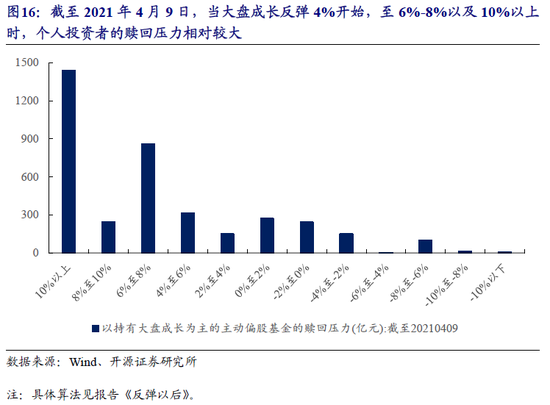

。从交易层面看:当前大盘成长板块整体上并未获得外资的青睐甚至正在被卖出;对于基金负债端来看:近期大盘成长板块有所调整,使得我们测算的个人投资者赎回点压力整体上移,赎回压力有所缓解,但要注意一旦大盘成长反弹4%后仍会出现此前反弹中的赎回现象,其中6%是压力较大的区间。

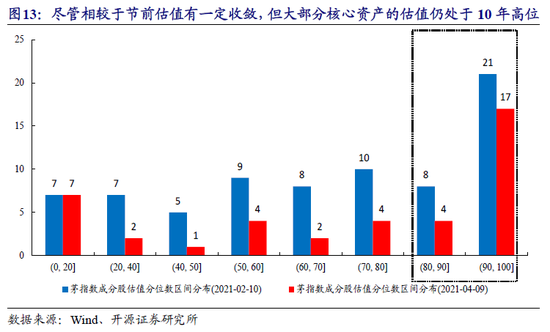

;(2)2020Q4形成的新共识的验证,;(3)低估值修复:;(4)已经有了挖掘的意义。

风险提示:经济复苏不及预期;测算误差

。投资者诚然可以用过去10年货币信用-基建地产的框架理解市场,坚持经济不存在内生性修复动能,但即使这样,我们发现这种关系也会遇到最多1年以上的对于实际经济增长的时滞。

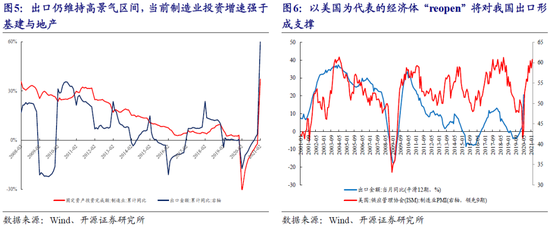

:当前PMI仍处于荣枯线以上,即便考虑2020年低基数,2020-2021年2月工业增加值复合增速仍高于往年,地产和基建投资仍具有一定韧性,同时,出口仍维持高景气区间,且当前制造业投资增速强于基建与地产。在报告《没有高PE的买,就不要低PE的卖》中我们提到:一方面,市场对基建、地产投资下滑预期充分,但即使在对这两者维持谨慎假设下,以制造业为主导的其他固定资产投资也会拉动对周期行业的需求增速(建安工程+设备购置)达到6%以上,这超过了2017年。另一方面,出口已经从2020年11月份以来成为经济重要的动能,目前这一动能不仅未出现走弱迹象,反而可能有新的支撑,美国经济接下来的“Reopen”过程可能会对我国出口形成拉动。

,而随着PPI与PPIRM增速差回落至-1.66%以下时(2017年10月),制造业利润总额增速开始大幅回落,而PPI的回落发生在一个月后,即2017年11月。而当前12个月滚动的PPI与PPIRM的增速差虽然已经开始收窄但仍位于正区间,且两者仍处于0轴下方。其实背后的原因显而易见,尽管中下游毛利率整体受到挤压,但是由于订单数量仍在上升,下游企业仍处在盈利区间,只是增量的利润在全产业链中开始重新分配。尽管可能出现了个别成本上升过快的现象,但根据历史经验看,。

。

。这意味着。当然,当前的PB估值水平下

。可以看到的是,北上投资者中,北上交易盘在不断卖出大盘成长板块,而偏长线的北上配置盘对于大盘成长板块整体上看并无明显买卖行为,这意味着。

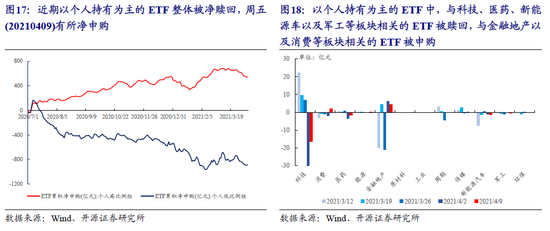

:6%-8%(1439.54亿元),10%以上(856.78亿元)。对于个人投资者而言,随着市场逐步调整,个人投资者赎回有所放缓,周五(20210409)有所“抄底”。从买入方向来看,个人投资者主要申购与金融地产以及消费板块相关的基金,这意味着。

;(2)2020Q4形成的新共识的验证,;(3)低估值修复:;(4)已经有了挖掘的意义。

扫二维码,3分钟极速开户>> 36金融声明:36金融网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

36金融声明:36金融网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表36金融立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

海量资讯、精准解读,尽在36金融财经APP

海量资讯、精准解读,尽在36金融财经APP

张熠

上一篇:猜猜湖北下周晴多还是雨多?

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)