动辄打满上限!债基火爆,3月新发规模再超千亿,被动指数型债基打头阵

财联社

债基的发行热潮在3月依旧维持。

Wind数据显示,截至3月26日,3月新成立债基规模站上千亿元关口,达1088.27亿元,继去年12月以后,单月债基募集规模再次超千亿元,在本月新成立产品合计规模占比已近八成。

在80亿元的募集规模限额下,打满上限的新债基已不罕见,3月多见政金债指基募集规模达80亿。另外,宣布提前结募的债基也不在少数。

债基持续发行火热,权益基金仍稍显清冷,虽然本月股票型基金募集规模创2022年8月以来的新高,但平均每只产品发行份额仅为5.35亿份。随着债市利率步入历史低位,债基还有哪些投资机会?

债基新发规模再超千亿,多只政金债打满首募规模上限

3月26日,光大鼎利90天滚动持有、工银稳健丰盈30天滚动持有等2只中长期纯债基成立,3月新成立的中长期纯债基数量突破20只的关口,达21只;同日成立的,还有永赢瑞弘12个月持有这只混合债券型一级基金。截至目前,3月新成立的债基数量有42只,中长期纯债基数量占比近半。

不过,如果从新成立规模来看,被动指数型债基无疑是3月新发债基规模的吸金主力。

Wind数据显示,截至3月26日,3月已成立10只指数债基,合计规模为506.89亿元,占3月新成立债基规模(1088.27亿元)的46.58%。其中包括6只政金债指数产品、3只同业存单指数产品,以及1只30年期国债ETF。与之相对应的是,3月新成立的中长期纯债合计规模为399.66亿元。

具体到单只产品,募集规模满80亿元上限的情景已不罕见,本月更是出现多只政金债指基打满募集上限。比如,于3月20日开始募集的交银中债0-3年政金债指数,原定募集截止日为3月29日。然而,募集开始的第二天,该基金宣布当天提前结募,最终募集规模为79.9亿元,触及80亿元的募集规模上限。

另外,易方达中债0-3年政策性金融债、招商中债0-3年政策性金融债也在3月20日、3月8日成立,虽然募集期较交银中债0-3年政金债指数更长,但最终募集规模也触及80亿元的募集规模上限,分别为79.9亿元、79.79亿元。

整体来看,截至目前,本月有5只债基募集规模达80亿元。除了前述的3只政金债指基以外,还有1只中长期纯债基(国投瑞银启源利率债)、1只混合债券型二级基金(安信长鑫增强)的新发规模也触及80亿元的上限。

其中,安信长鑫增强在募集期宣布提前结募且比例限售,国投瑞银启源利率债也是提前结束了募集期。

另外,财联社记者了解到,在相关监管规定下,近年债基首募规模上限最多为80亿元。而本月新发的债基中,也有新基金或有意控制规模,首募规模上限未至80亿元,但最终募集规模也达上限。

比如,华商同业存单指数7天持有从2月20日开始募集,该基金首募规模上限被设定为50亿元。而在基金发行首日,华商基金宣布,华商同业存单指数7天持有提前至当天结募。最终,这只募集期仅为1天的产品在3月2日成立,成立规模50.01亿元。

债牛行情能否延续?

对于近期利率债、政金债等相关产品的集中发行,富国基金政金债券ETF基金经理朱征星认为,原因主要是受相关需求较旺盛。

在他看来,一方面,今年受资本新规影响,部分原来配置信用债的银行自营资金考虑到风险资本占用的问题,或转向利率债和政金债。另一方面,由于今年以来利率强势下行,债市的赚钱效应也比较好。且整体来看,长久期的债券表现比较亮眼,所以资金大量涌入利率债,尤其是长久期的政金债、利率债。

买入相关债基背后的资金来源,市场观点普遍认为更多源于机构资金,而银行自营类的资金或占相当比例。

而随着债券市场利率步入历史低位,市场对后市的观点已有分歧。朱征星认为,后续利率可能会出现阶段性上行,从而导致债券基金出现一些回撤,比如二季度政府债券的供给可能会有所上升,可能会带来利率的波动。

但从基本面看,他认为,目前基本面支持利率继续下行的逻辑仍存,经济反弹的弹性短期可能相对比较有限,货币政策或将会维持在比较宽松的状态,债券市场的机会可能会延续。当利率因为受到消息面或者机构交易行为的扰动而出现反弹时,可能是比较好的介入机会,中期可以重点关注长久期类债基。

此外,就债市投资后续的风险点,他还提到,如果后期风险偏好企稳,债券市场可能会有一些波折和反弹,利率可能会上行。地产政策如果后续出现进一步的放松,以及进一步推出稳增长的措施,可能会对市场的预期产生影响,对债基构成一定风险。

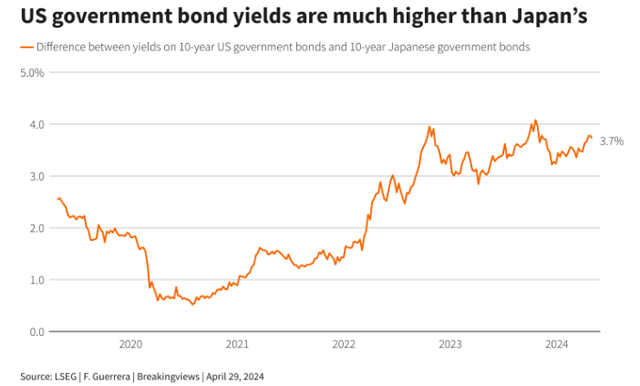

招商基金近期观点提到,长时间维度看,债市整体仍有空间,但短期债市收益率突破前期低点可能性不大,主要是与政策利率对比,目前收益率的绝对水平略偏低,目前MLF 利率仍在2.5%,10年国债收益率已经低于MLF约15bp。外部环境上,美国经济的强势使得美联储降息大概率在6月或更晚,这将一定程度制约我国央行的操作。

他们分析,从发行人视角,诸多央企和城投近期发行较多超长期信用债,一定程度上是认为目前是超长期信用债利率的阶段低点。从债券供给看,一季度收益率下行较快有利率债供给偏弱的因素,二季度利率债有望加速发行。

整体来看,他们建议,策略方面,一是资本利得空间不大,考虑以票息策略为主;二是仍逢调整可适度加仓、逢收益率下行(如下行至前低附近)则减仓。博弈机会主要在于央行会否继续降准、降低 LPR 利率和存款利率。

方正富邦基金则认为,展望后市,基本面拐点确认信号未现,机构行为方面,从利率债一级招标倍数及调研情况看,欠配现象仍广泛存在,资产荒仍在延续。总体看收益率向上的空间有限。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)