太凶猛!242万新股民跑步进A股 同比狂增120%多

原标题:太凶猛!242万新股民跑步进A股,同比狂增120%多…

摘要 【太凶猛!242万新股民跑步进A股 同比狂增120%多】虽然8月19日市场有所调整,但投资者跑步进场的趋势还未见改变。7月市场火爆,单月投资者新增242.63万,创下最近5年单月最高纪录,相较去年同比增幅达到123.63%。投资者总数一举突破1.7亿。(中国基金报)买股票买基金的投资者越来越多了!

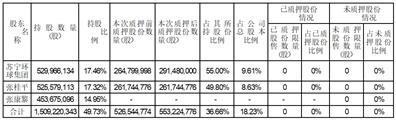

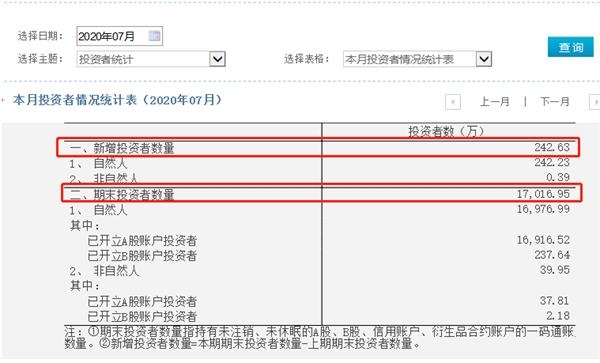

虽然8月19日市场有所调整,但投资者跑步进场的趋势还未见改变。7月市场火爆,单月投资者新增242.63万,创下最近5年单月最高纪录,相较去年同比增幅达到123.63%。投资者总数一举突破1.7亿。

不只是股民新增开户数,还有单一基金认购户数,打新户数(新股、转债)等数量猛增,都显示出投资者活跃度明显提升。

7月股市投资者新增猛增:突破1.7亿

中国结算公司最新数据显示,今年7月份投资者数量新增242.63万,同比增幅达123.63%,创出最近5年单月新高。投资者总数一举突破1.7亿。

此前投资者这么猛增,还要追溯到2015年上半年。2015年6月,A股单月新增投资者数量达到464.22万,而当时投资者总数才有9065万。

不过在2015年7月,市场急剧变化之后,新增投资者数量断崖下滑,2015年7月新增投资者204.87万,2015年8月更降至136.85万。

此后到2019年3月,市场再度火热,当月新增投资者数量达202.48万,不过行情回落后开户新增再度下降,直到今年7月重新突破200万。

虽然指数仍未突破2015年高位,但最近5年来资本市场大发展,投资者新增也迅猛,最新的1.7亿投资者,而在2015年4月投资者总数才8185万户,5年间投资者增加了一倍。

单一基金认购户数逼近07年最高纪录

在炒股不如买基金的效应下,今年来基金销售异常火爆。到今年7月底,股票型基金和混合型基金合计的权益基金新发规模已经突破1万亿元,爆款基金不断涌现,今年以来新发基金规模已经超过历史上同期的任何一年,有望成为史上基金最火热年份。

近期,又有新基金火爆卖出超500亿,需要比例配售。近日,中欧基金旗下中欧阿尔法迎来首发,来自渠道消息显示,认购资金超过500亿,是近期吸引认购资金最多的权益类基金。该基金募集上限为80亿,将实施比例配售。至此,8月份以来,新基金募集金额已超2300亿,权益新基金募资超过1200亿。

此前,7月份成立的鹏华匠心精选,更是首发吸引1300亿资金认购,最终比例配售募集300亿。而该基金影响更广大的是认购户数达到183.3万户,仅次于基金史上认购人数最多的上投摩根亚太优势和华夏全球精选,两只基金均为2007年10月最火爆的出海QDII产品,认购户数分别为199万户、183.7万户。

从指数上看,现在没有2007年的6000点高位;从基金发行数量来看,2007年一年才发行35只基金,而今年以来基金发行数已达837只,10几年前每年发行几十只基金,而今一年发行基金数达到800只、1000只成为常态。在基金数量爆炸式增长的当下,单只基金认购户数逼近2007年最高位,也足以说明投资者的热度非常高。

股民打新户数屡创新高:

最新1800万户

从参与新股打新以及可转债打新来看,投资者的数量也在快速增长,不断创出新高。A股投资者打新户数,最高的新股已经高达1764万户,为8月3日发行的奥海科技,而7月22日发行的同为中小板的天地在线,申购户数为1701万户。

可转债的打新户数也有了较大增长,最新已经超过800万户。

券商:科技长牛在途中

虽然近期科技股明显调整,不过兴业证券策略认为中国版的科技长牛仍在途中。

中国正处在新一轮科技创新周期。

1)动能转换:从投资驱动转向创新驱动。中国经历了生产要素驱动和以地产、基建为代表的投资驱动阶段,目前处在由投资驱动转向创新驱动的发展阶段。从索洛模型来看,“大创新”所需的人力、财力、物力均已具备。

2)国家重视:资本市场的支持力度和重要性前所未有。新一轮资本市场改革,资本市场地位定调为“在金融运行中具有牵一发而动全身的作用”。科创板放松上市条件,全面支持战略新兴产业股权融资;财政政策也加大科创企业减税降费力度,支持企业尽快进入盈利研发正循环。

3)周期启动:2019年以来半导体、5G、信创、新能源等科技领域全面上行。

l他山之石,科技创新助力美国强盛、美股长牛。美国上世纪90年代至今,持续掌控全球信息技术发展趋势,科技创新成为美国国力强盛、股市长牛的根基。移动互联网FAANG五家公司为代表,2009-2018年利润增长6倍,占标普500比例从3%提升至9%;先进制造业AM18为代表,利润占标普500比例从9%提升至11%。两大核心科技成长板块“盈利+估值”驱动美股长牛。

长期科创板有望培育中国版“FAANG”。

1)科创板聚焦战略新兴行业、定位“硬科技”板块。从各板块营收增速、净利增速、ROE、研发占营收比较来看,科创板的“成长+科创”属性尤其明显。

2)科创50不断迭代更新,成分质量持续提升。中国最优质的科技创新企业正在向科创板汇集,经历一段时间的沉淀和迭代后,科创50指数可能会成为中国最具科技投资价值的指数之一。当这些优秀企业在全球产业链中实现突破时,有望出现盈利和估值双击,带动指数走向长牛,成为中国版的“FAANG”。

3)前景与稀缺兼备。科创板优质企业所处的成熟赛道空间大,所处的新兴赛道成长快,并且往往自带技术壁垒,能够成为深厚的“护城河”;科创板众多标的在各个细分产业链中具有稀缺性和唯一性,可以说,部分有望走出来的科技核心资产只能在科创板买到,而且全市场可能仅此一家;向未来看,在国家的政策支持下,国内隐藏的独角兽和登陆海外市场的科技龙头中概股,有望加速回归科创板,进一步提升科创板和科创50投资价值。

短期关注科创板业绩和估值匹配度。

业绩的成长性是科创板企业高估值的核心逻辑,后续需要关注业绩和估值匹配度,规避成长逻辑受影响的企业。理解科创板高估值:1)科创板核心资产估值基于动态逻辑,而非静态估值,未来高增长的业绩可能能够消化目前高估值。2)QE时代全球面临资产荒,科技成长企业被寄予风险溢价、确定性溢价、和核心资产溢价。3)传统方法下,科创板估值偏高;未来结合行业和公司特征的创新估值方法更加适用,将逐步被市场认可。

(文章中国基金报)

(责任编辑:DF512)

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)