美股估值全面上升高盛称这不是远离市场的理由

美国股市已经变得昂贵,但高盛集团策略师表示,这不是远离市场的理由。

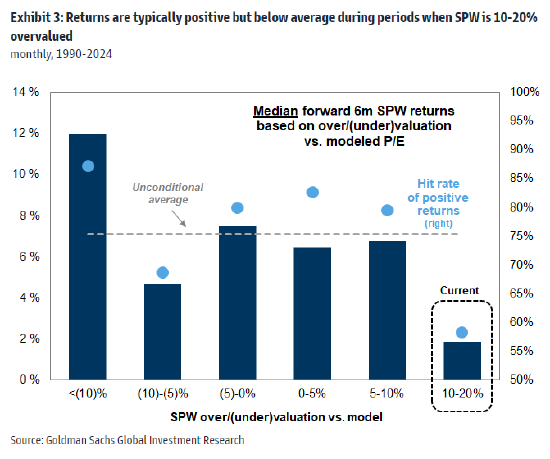

股票估值已经全面上升,并不仅限于科技巨头,令标普500等权重指数的市盈率达到17倍。尽管这在1985年以来排在第92百分位,但高盛的一项分析发现,该指数以前类似的高估时期之后通常都会有进一步上涨。

“从历史上看,单凭估值过高并不足以引起迫切的担忧,”Ryan Hammond领导的一个团队上周在一份报告中告诉客户说,“估值过高的时期往往会持续将近一年,如果随后的经济增长环境是健康的,那么这种情况通常是良性的。”

在标普500指数连续五个月上涨之后,股票观察人士一直在对市盈率快速扩张敲响警钟。该指数上周五年内第22次创下历史高点。在经济和企业实力、今年的降息前景以及人工智能技术热潮的推动下,标普500指数创出了本世纪先前只出现过一次的罕见连涨。在如此强劲走势之下,股票价格也变得更加昂贵。

“估值有点过高,但如果企业盈利像我们预期的那样继续增长,那么就会显得更合理一些,” Bolvin Wealth Management Group Inc.总裁Gina Bolvin说。“当市场创出新高时,我们通常会预计它继续创出新高,动力会带来动力。”

的确,高盛策略师也表示,在标普500等权重指数处于当前估值水平的其他时候,涨势更为平淡。但是,自1990年以来,当该指数较其模型公允价值高出10%-20%(目前这一数字约为13%)时,其之后六个月的回报率中值在大多数情况下仍为正值。根据高盛的分析,主流的标普500市值加权指数的前瞻信号与等权重指数是一致的。

摩根大通首席全球股票策略师Dubravko Lakos-Bujas认为,估值过高确实值得担忧。他在上周的一次网络研讨会上告诉客户,无论从哪个角度看,估值都是昂贵的,即使剔除高估值的超大盘科技股也是如此,再加上各种风险因素,投资者有理由保持谨慎。

Lakos-Bujas和他的团队认为,要使估值水平合理,全球央行需要放松货币政策,而企业必须继续有健康的盈利。

“估值是众所周知的、糟糕的短线择时工具,尤其是当某个市场主题势头正旺的时候,比如人工智能,你真的可能看到估值上升并超过大多数人认为合理的水平,” Baird投资策略分析师Ross Mayfield说。“从更长的时间段来看,5年、10年或者15年,这就开始变得重要了,如果你以高估值买入股票,就可能会意味着较低的长期回报。”

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)