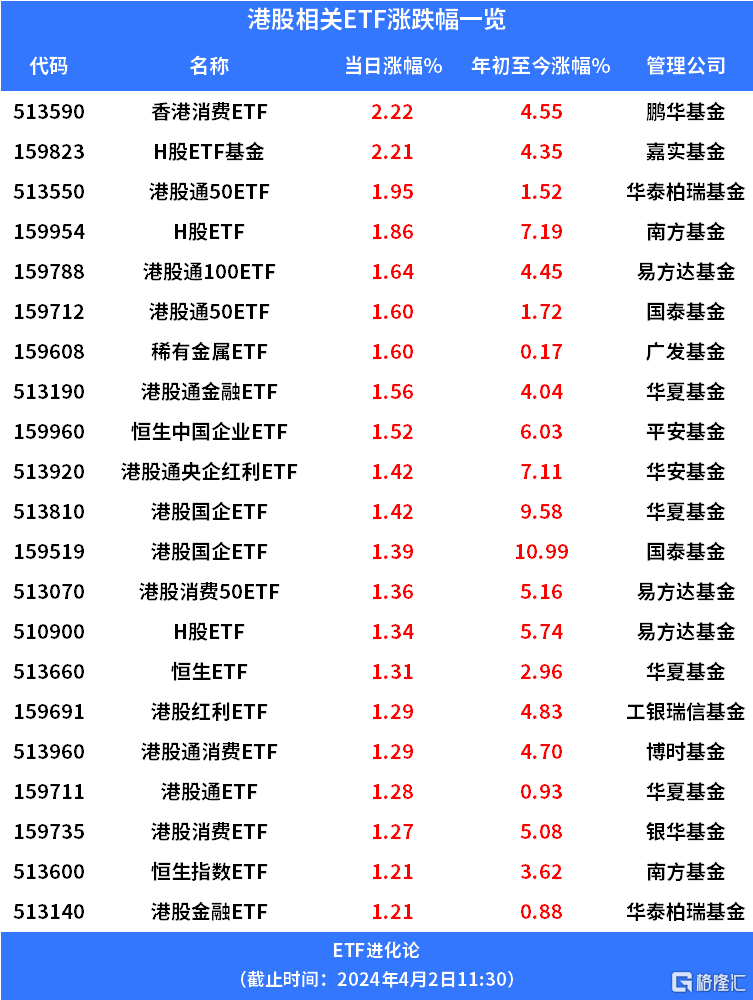

小米集团涨超10%,带动香港消费ETF、港股通50ETF上涨

小米集团-W早盘开盘高开14.99%,报17.18港元,股价创2022年1月以来新高。截止今日中午收盘,小米集团-W涨超12%。

消息面上,小米首款新能源车SU7市场反响热烈,24小时大定88898台。3月28日,小米汽车旗下首款车型SU7正式上市,定位为中大型车,分为三款配置,售价分别为21.59/24.59/29.99万元。

根据小米汽车官方公众号,小米SU7在4分钟大定破万,7分钟大定破2万,27分钟大定破5万,24小时大定达到8.9万台。

小米集团上涨,带动港股相关ETF上涨。鹏华基金香港消费ETF、嘉实基金H股ETF基金涨超2%,华泰柏瑞基金港股通50ETF、南方基金H股ETF、易方达基金港股通100ETF、国泰基金港股通50ETF跟涨。

复盘一季度,港股先跌后涨,红利相关品种持续跑赢大盘。2024年一季度港股整体表现震荡,大致可分为两个阶段:

第一阶段为年初至1月下旬,国内经济动能偏弱,地产销售较为惨淡。美国通胀反复,降预期息时点一再延后,港股整体大幅下跌至22年11月的低点附近。

第二阶段的持续反弹是由一系列政策刺激推动的,尤其是2月下旬超预期的5年期LPR调降。截至3月28日,恒指、恒生科技和恒生国企指数自1月低点已反弹10.6%/14.6%/16.2%。

在此阶段,具有防守特性的高股息相关板块,尤其是能源、电信、银行表现相对占优,年初至今涨幅分别为21.9%/5.8%/4.7%。

而流动性敏感的生物医药、汽车跌幅居前,分别下跌24.8%/14.0%。

从资金面看,近期南向资金大幅流入,推动港股近期上行。近1个月南向资金大幅流入,2月26日至3月28日,南向累计共流入918.04亿港元,是近期港股上行的主要原动力之一。

南向上周净流入85.48亿港币(其中沪市港股通54.13亿港币、深市港股通31.35亿港币),因港股3月29日休市,较前一周有所回落(355.61亿港元)。

按Wind二级行业分类,上周净买入前三行业为软件服务、银行和能源,净买入额分别为48.0/43.8/34.6亿港元;净卖出前二行业为零售和食品饮料和烟草,净卖出额分别为2.7/0.3亿港元。

对于港股,国泰君安指数,往后看,港股底部反弹后,进入横盘震荡的行情。近期两会报告总量政策以稳为主,重提效而不搞强刺激,经济增长预期平稳上升,有助整体港股市场盈利预期改善,但大盘上涨的空间有限。海外方面,美国经济韧性较强,通胀粘性再次超市场预期,美联储再度放鹰,降息节奏存在不确定性。考虑到今年海外风险事件较多,我们预计港股震荡向上,但短期内空间有限。行业选择方面,以红利风格为主,布局科技制造和出口链行业。

对于具体板块的看法,中庚基金丘栋荣在年报中提到港股医药科技股、港股智能汽车和港股互联网,具体看:

1.港股医药科技股格局正清晰,较大的创新可能性,空间巨大。

1)创新药械产品逐渐形成全球竞争力,格局正清晰。大量资本涌入到退潮,生物医药产业升级迅猛,培育了一批有国际竞争力的企业和企业家,他们的管线价值逐渐得到跨国药企和资本的认可,创新药械海外授权层出不穷,首付款和总里程碑金额记录被不断刷新,某些产品和技术平台正成为跨国药企的核心管线。

2)供给引领需求。医药技术的持续升级,反哺刺激高质量的医疗需求。人口老龄化和人民生活水平提升过程中,需求确定性高,具备消费韧性。

3)低估值高预期回报。港股医药行业受海外流动性等因素压制,持续调整,例如一些18A的生物科技公司的市值已经低于净现金;一些传统药企处于转型创新的过程中,账上现金充裕,PE估值处于历史底部。不管从公司还是产品的角度,都具备较好的投资回报率。

2.港股智能电动车全球竞争力、成长性迎来重要拐点。

1)智能电动车向头部集中。主流新势力二代车型完成新老更替,销量和保有量进入新一轮增长阶段,知名度和品牌力提升,入围玩家缩圈,盈利有望迎来拐点,逐步进入正循环。

2)自动驾驶技术重要拐点。经过2-3年的技术研发,特斯拉引领的自动驾驶技术在中国大范围落地,未来一年内将逐步被消费者感知,成为购车决策中不可或缺的因素,新势力车企有望凭借自动驾驶技术提升品牌高度,强化产品力和研发壁垒,最终体现在销量和盈利能力的双升。

3)出口打开成长空间。中国生产的智能电动车从产品力和性价比两方面已经具有全球竞争力,出海势在必行,我们看到头部品牌在车型认证、渠道拓展甚至本土化生产方面已经有所布局;

4)低估值高预期回报。智能车市场一直处于高烈度竞争,投资者无法辨别胜利者,估值的不确定性程度大,也意味着潜在的赔率较高。

3.港股互联网股具有消费属性,兼顾确定性和成长性。

1)产业链地位带来确定性。随着居民收入进一步修复,消费压制情况有望缓解。而产品型公司竞争加剧凸显平台稀缺性,用户消费习惯不可逆线上化率仍在提升,平台竞争理性克制追求增量,叠加降本增效,大幅度提升利润水平和盈利质量。

2)价值链纵深扩张引领成长性。互联网技术对于传统产业的赋能与改造持续发生,基于中国供应链优势,出海业务有望成为新的增长点,平台经济基于其技术积累及应用场景,或将成为AI进步的最大受益者。

3)互联网板块呈现出系统性的低估值特征。在消费及科技类资产中均具有高性价比,回购分红额度持续提升进一步增强股东回报,市场可能过度低估了其收入端的韧性以及高估了非理性竞争带来的利润不确定性。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)